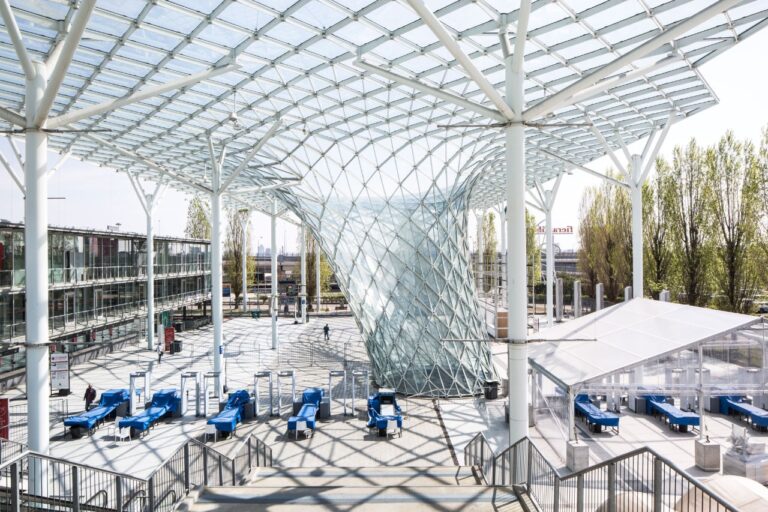

Db avvia l’iter per la cessione di Db Schenker

L’azienda, valutata tra i 12 e i 20 miliardi di euro, chiuderà il 2023 con utili operativi per 1 miliardo

A distanza di alcuni anni dall’emergere delle prime indiscrezioni al riguardo, le ferrovie tedesche hanno annunciato di avere avviato ufficialmente l’iter di vendita di Db Schenker, loro redditizio braccio logistico, pubblicando a questo scopo un annuncio sul Wall Street Journal. Gli eventuali interessati, vi si legge, avranno tempo fino al prossimo 15 gennaio per contattare le filiali europee di Morgan Stanley o Goldman Sachs e chiedere ulteriori informazioni sulla procedura.

“La condizione per la vendita è che questa comporti vantaggi economici evidenti per Db in tutti i suoi aspetti” recita la nota del gruppo. Secondo quanto riportato da Reuters, anche se non si può escludere la strada della offerta pubblica iniziale di acquisto (Ipo), la preferenza di Db va verso la via di una “cessione completa” – quindi presumibilmente per il 100% delle quote – a un operatore del settore o a un investitore. Un nodo da sciogliere resta quello della valutazione dell’azienda: secondo la stessa agenzia di stampa, alcuni istituti bancari avrebbero indicato lo scorso settembre una forchetta tra i 12 e i 20 miliardi di euro (nel settembre dello scorso anno si parlava di un intervallo tra i 19 e i 20 miliardi), nel suo margine più alto ancora quindi pari a circa il doppio del prezzo che era stato ipotizzato nel 2021. In questa stima è da considerare il fatto che, stando sempre a Reuters, Db Schenker chiuderà il 2023 con utili operativi pari a circa 1 miliardo, in forte calo sugli 1,8 miliardi dello scorso anno.

A guardare alla vendita di Db Schenker c’è da tempo innanziaututto Dsv. Il gruppo danese, che non ha fatto mistero di essere interessato all’operazione, finora è stato considerato il candidato favorito, ma nel corso degli anni è emersa l’attenzione anche di operatori quali Dhl, Maersk ed Msc, così come di investitiroi finanziari. Tra questi, uno degli ultimi a venire alla luce è stato il nome di Adq, uno dei fondi sovrani degli Emirati Arabi Uniti, che secondo quanto riportato nei giorni scorsi dal giornale tedesco Handelsblatt avrebbe tra i suoi assi nella manica una ampia disponibilità finanziaria, superiore a quella degli altri candidati.

ISCRIVITI ALLA NEWSLETTER GRATUITA DI SUPPLY CHAIN ITALY